飞鹤乳业募资11.4亿美金:已获足额认购 11月13日上市

据IPO早知道消息,将于港交所上市的中国婴幼儿配方奶粉生产商飞鹤乳业国际市场配售已获足额认购,预计将于11月5日关簿定价,11月13日正式挂牌上市。

本次赴港上市,飞鹤计划发行共计8.93亿股股份,占发行后股本的10%,并授予1.34亿股股份的超额配售权。招股定价区间为7.5至10港元,行使超额配售权前的最高募集金额达11.4亿美元,由摩根大通、招商证劵以及建银国际担任联席保荐人。

飞鹤已于本周一开簿,其财务首席官刘华透露,飞鹤的国际配售份额在开簿当日就已全部覆盖,具体超额倍数未透露。而此次IPO并未引入基石投资者,飞鹤财务首席官刘华向媒体解释称,主要是因飞鹤的定价区间不高,考虑到公司长期增长潜力大,希望借此引入更多国际长线基金作长期股东,让股东结构更多元化。

成立于1962年的飞鹤,前身是赵光农场乳品厂,隶属于农垦总局,属于规模较小的国企。自从冷友斌成为赵光农场乳品厂的厂长后,飞鹤开始飞速发展。

2003年5月,飞鹤登陆美国纳斯达克上市,成为中国第一家在境外上市的乳品企业。随后在2005年4月,飞鹤乳业成功转板到美国纽约证券交易所中小板市场交易。然而由于美股融资成本越来越高,难度也越来越大,2013年7月,飞鹤乳业退市并完成私有化。2017年5月,飞鹤乳业向港交所递交招股书,申请主板上市。2017年12月,飞鹤又瞄准了大健康产业,以2800万美元成功收购美国第三大营养健康补充剂公司Vitamin World,但也因该收购事宜,暂缓港股IPO。

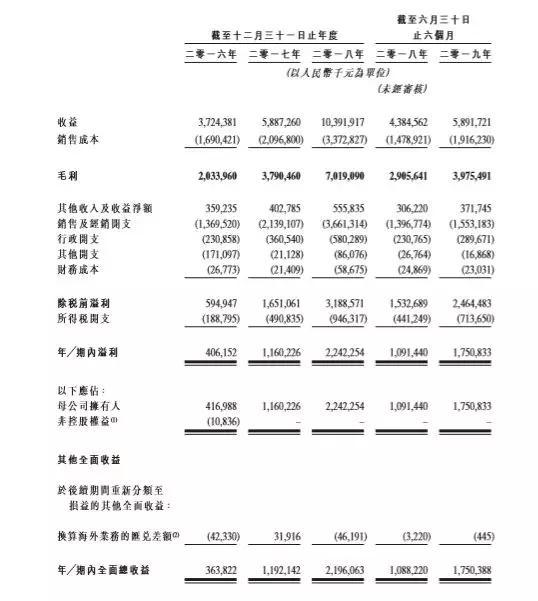

在飞鹤提交的聆讯后资料集中,增加了2019第二季度的业务和财务数据。截至2019年6月30日止六个月,收益达到58.92亿元,较去年同期的43.85亿元增长了34.4%; 净利润达到17.51亿元,较去年同期的10.91亿元增长了60.5%。并且有经销商和零售商覆盖的销售点总数已经超过了10.9万个,对上述渠道的销售额也由2018年同期的37.5亿元大幅增长至51.6亿元,业绩增速迅猛。

飞鹤乳业总裁蔡方良曾在在今年1月的发布会上表示,飞鹤乳业提前完成百亿营收目标,是坚持全产业链模式、建立新鲜乳粉标准体系和制定“更适合中国宝宝体质”战略的结果。2019年飞鹤的目标是实现销售额150亿。

而面对目前国内老龄化的趋势,配方奶粉的毛利趋低,各大品牌同质化逐渐严重,飞鹤也因此选择了多元化发展的轨迹,通过收购实现从单一的婴儿奶粉生产企业向多元化的保健食品营养企业转型。

有调查数据显示,保健品在市场需求方面始终保持稳定快速的增长。2018年,我国营养保健品市场销售收入约为2800亿元,较上年增长18%以上。然而,在国际市场下,国内在保健品方面的消费支出仍远低于发达国家。在欧美国家平均消费中,保健品的消费占总支出的25%以上,中国仅为0.07%,人均保健品消费大约31元,是美国的1/7,日本的1/12。飞鹤看重的,或许就是这一市场未来的增长机遇。

上一篇:芭莎国际美妆大奖公布,被评为年度最佳精华的竟然是它? 下一篇:君智斩获国际咨询业大奖 中国战略咨询从“舶来”走向“出海”